Изменения и дополнения по НДС, акцизам, рентному налогу на экспорт и по налогообложению недропользователей.

Свой доклад я хочу начать с дополнений в Налоговый кодекс, введенных в действие с 9 ноября 2015 года в части Налогообложения международных перевозок.

Как вы знаете, в целях обложения по нулевой ставке, авиаперевозки грузов должны оформляться грузовой накладной. Если раньше грузовые накладные выписывались только на бумажном носителе, то теперь и в электронной форме.

Также был введен новый вид международной перевозки – это перевозка грузов транзитом двумя или более видами транспорта, т.е. смешанная перевозка. При этом оформление такой перевозки должно осуществляться единым коносаментом (единой товарно-транспортной накладной).

Далее я хочу остановиться на изменениях и дополнениях, введенных в действие с начала текущего года.

Изменения по НДС

Так, с 1 января 2016 года отгрузка товара по договору поручения признается оборотом по реализации. Хочу заметить, что раньше оборотом по реализации признавалась отгрузка товара только по договору комиссии.

Также, с нынешнего года реализация личного имущества физического лица, являющимся ИП, не является оборотом по реализации, даже если такое имущество использовалось в целях предпринимательской деятельности. Раньше реализация личного имущества, использованного в целях предпринимательской деятельности, признавалось оборотом по реализации.

Вместе с тем, добавлено, что в рамках Таможенного союза вывоз товаров с территории Казахстана на территорию другого государства в связи с их перемещением в пределах одного юридического лица не является оборотом по реализации. Аналогичное изменение произошло и при обратной процедуре. Т.е. при ввозе товаров в пределах одного юридического лица не признается облагаемым импортом.

Далее, в статью 245 «Налогообложение в отдельных случаях» было дополнено, что оборот по реализации товаров собственного производства облагается по нулевой ставке теперь и для налогоплательщиков, осуществляющих деятельность в рамках соглашения о разделе продукции, в соответствии с условиями которых освобождаются от НДС импортируемые товары. Раньше данная статья применялась только для налогоплательщиков, осуществляющих деятельность в рамках контракта на недропользование.

Кроме того, в Налоговый кодекс добавлена новая статья 273-1 «Особенности возврата превышения НДС в отдельных случаях». Согласно которой возврат превышения НДС теперь возможен также в случаях, если превышение НДС сложилось:

1) в связи со строительством зданий и сооружений производственного назначения, впервые вводимых в эксплуатацию на территории РК;

2) в период проведения геологоразведочных работ и обустройства месторождения.

При этом возврат в таких случаях осуществляется в течение двадцати налоговых периодов.

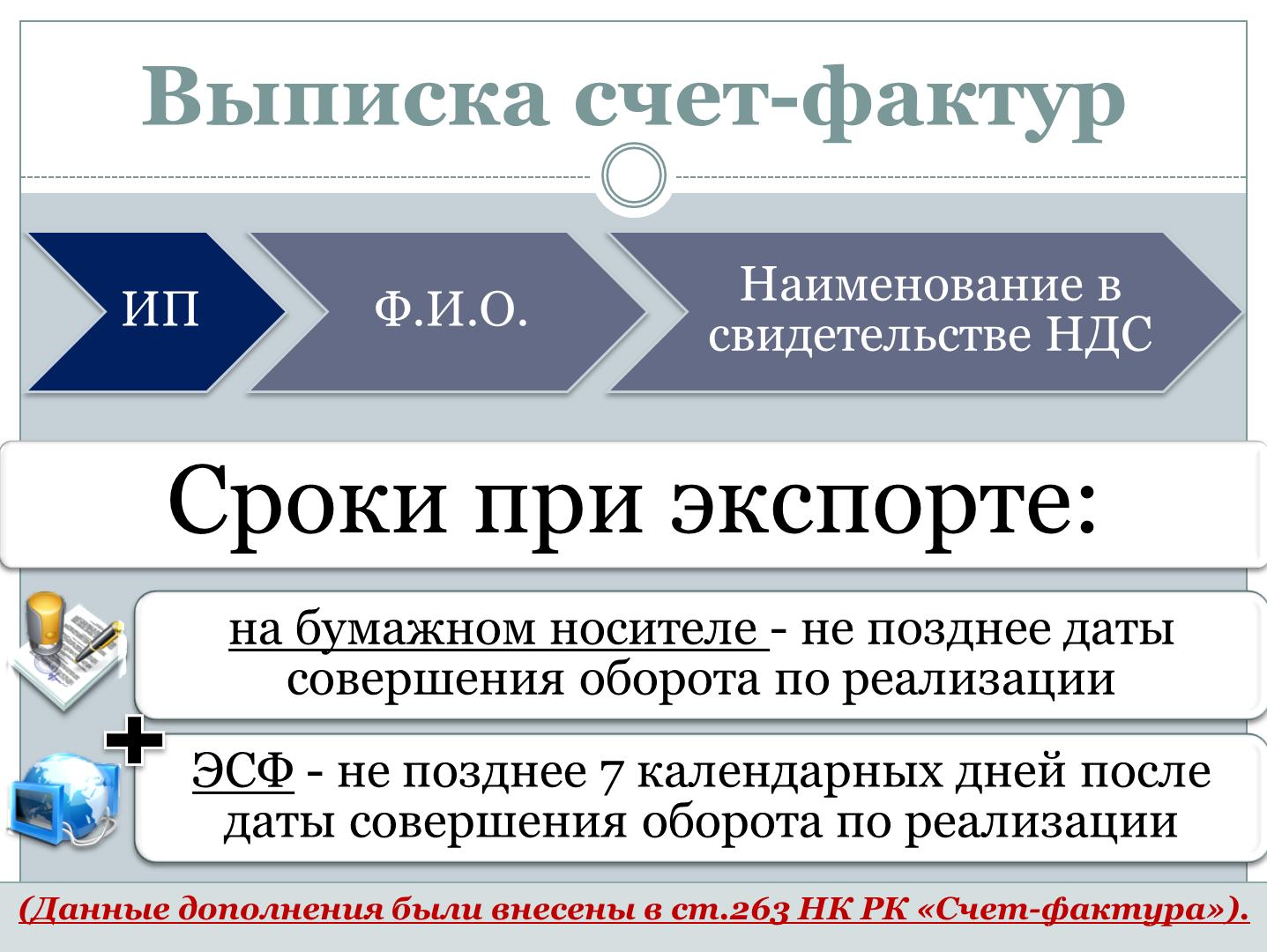

Следующие изменения коснулись выписки счетов-фактур. Было дополнено, что индивидуальный предприниматель при выписке счета-фактуры указывает в ней Ф.И.О. и (или) наименование, указанное в свидетельстве о постановке на регистрационный учет по НДС.

Также установлено, что выписка электронных счетов-фактур при экспорте производится не позднее семи календарных дней после даты совершения оборота по реализации. Счета-фактуры на бумажном носителе, как и раньше, выписываются не позднее даты совершения оборота по реализации.

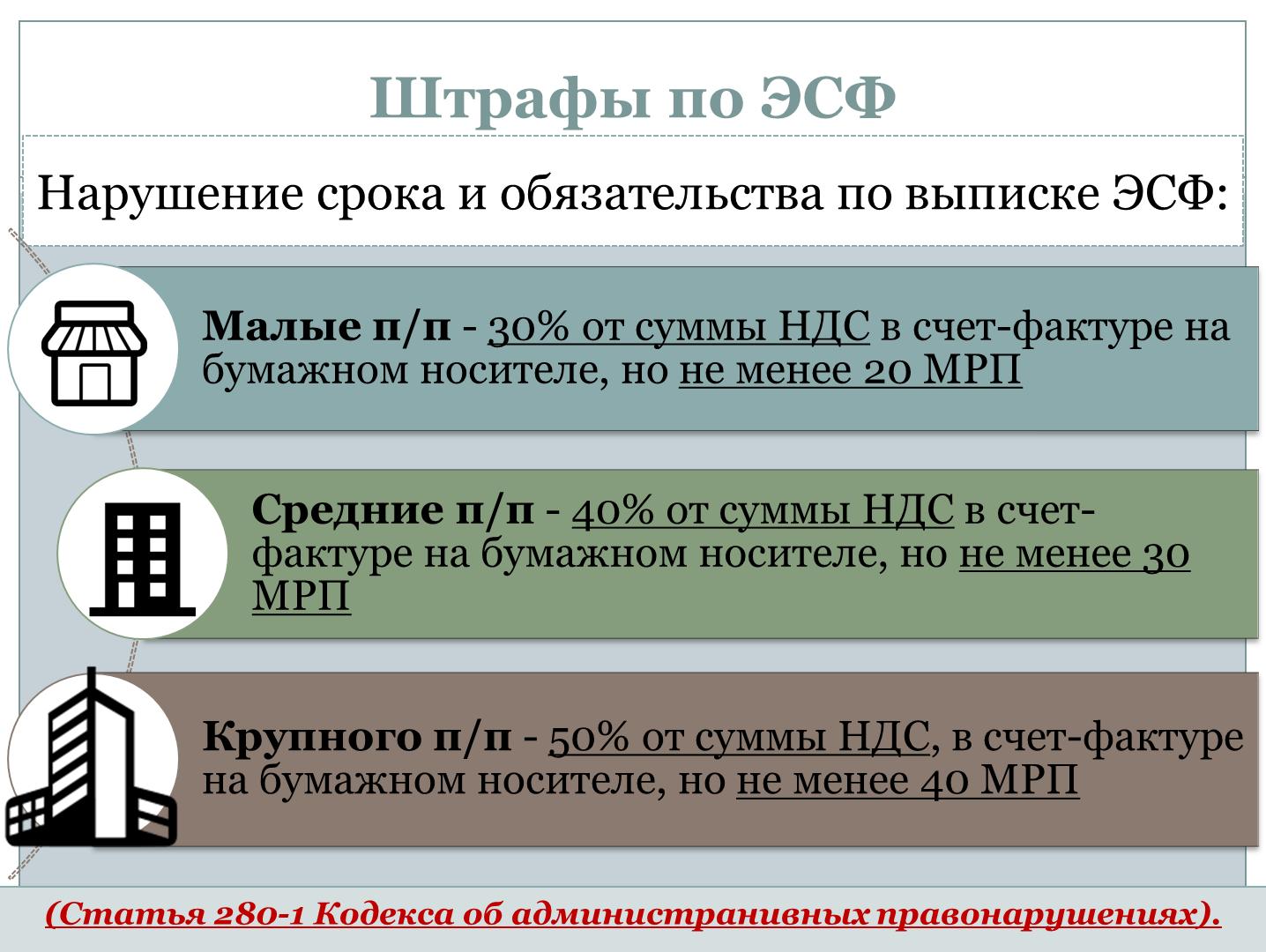

В продолжение изменений, касающихся счетов-фактур, хочу остановиться на том, что в связи с введением обязательств по выписке электронных счетов-фактур, была добавлена новая статья 280-1 в «Кодекс об административных правонарушениях».

Новой статьей введены штрафы при нарушении сроков и обязательств по выписке электронных счетов фактур:

- на субъектов малого предпринимательства - в размере 30% от суммы НДС, указанной в счете-фактуре на бумажном носителе, но не менее 20 МРП,

- на субъектов среднего предпринимательства - в размере 40% от суммы НДС, указанной в счете-фактуре на бумажном носителе, но не менее 30 МРП,

- на субъектов крупного предпринимательства - в размере 50% от суммы НДС, указанной в счете-фактуре на бумажном носителе, но не менее 40 МРП.

В части обложения НДС в Таможенном союзе добавлено, что критерии отнесения товаров к импортируемым в целях предпринимательской деятельности устанавливаются уполномоченным органом, т.е. Министерством Финансов Республики Казахстан.

В связи с чем, Приказом Министра Финансов от 29.12.2015г. утвержден критерий в 12 МЗП. Т.е. если стоимость груза ввозимого в целях предпринимательской деятельности будет превышать 274 тыс. тенге, то необходимо платить НДС.

Вместе с тем, из плательщиков НДС в Таможенном союзе исключены физические лица, импортирующие транспортные средства для личного пользования.

Также теперь товары, временно ввозимые на ярмарки и выставки из стран-партнеров по ЕАЭС, не являются облагаемым импортом, если не будут проданы и будут вывезены обратно без изменения свойств и характеристик.

Изменения по акцизам.

С 2016 года плательщиками акцизов также являются физические лица, которые импортируют подакцизные товары с территории государств-членов Таможенного союза в целях предпринимательской деятельности.

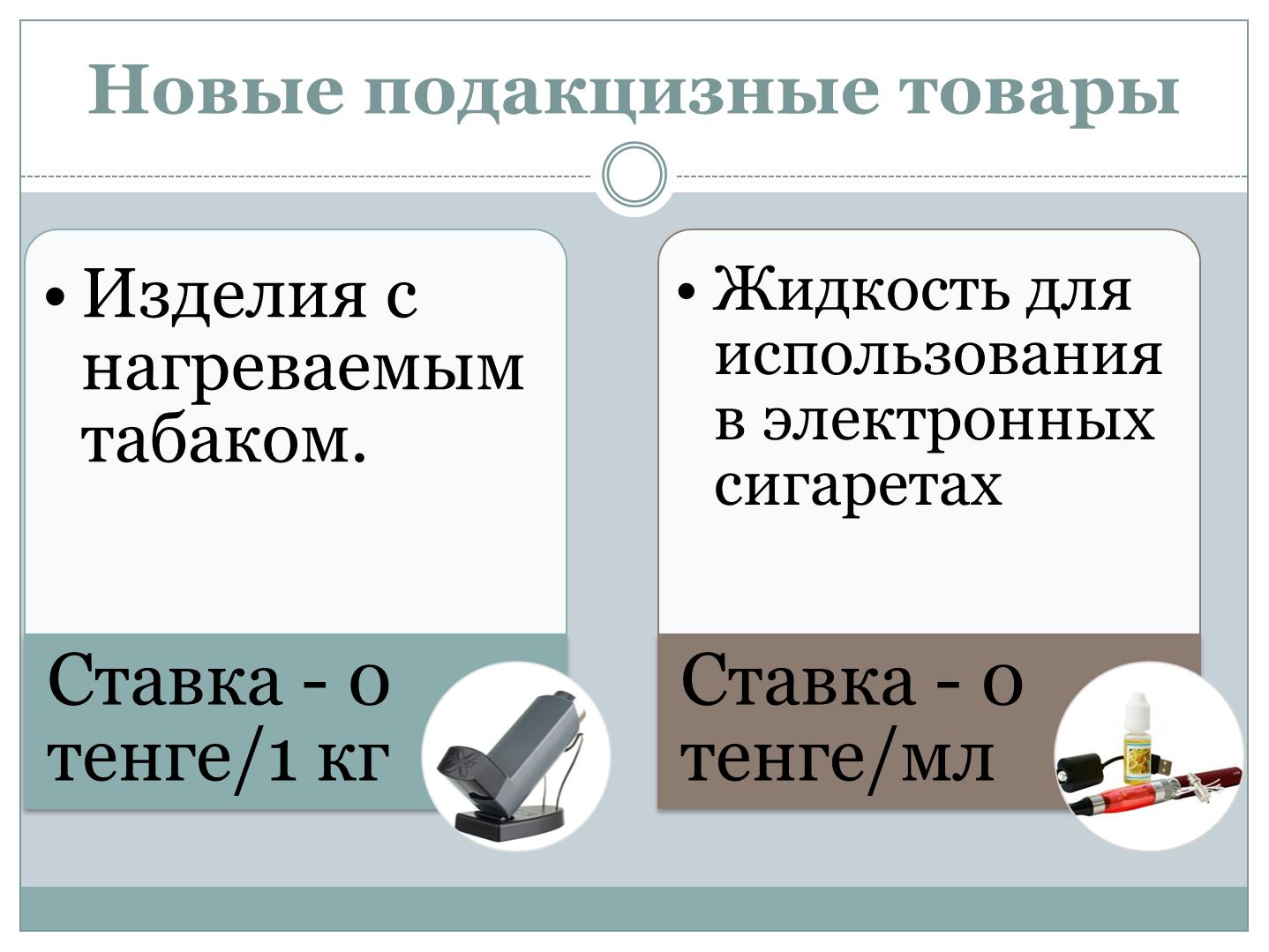

В перечень подакцизных товаров добавлены изделия с нагреваемым табаком и жидкость для использования в электронных сигаретах. Ставки по ним:

0 тенге/1 кг – для изделий с нагреваемым табаком (нагреваемая табачная палочка, нагреваемая капсула с табаком и пр.).

0 тенге/миллилитр жидкости – для жидкостей в картриджах, резервуарах и других контейнерах для использования в электронных сигаретах.

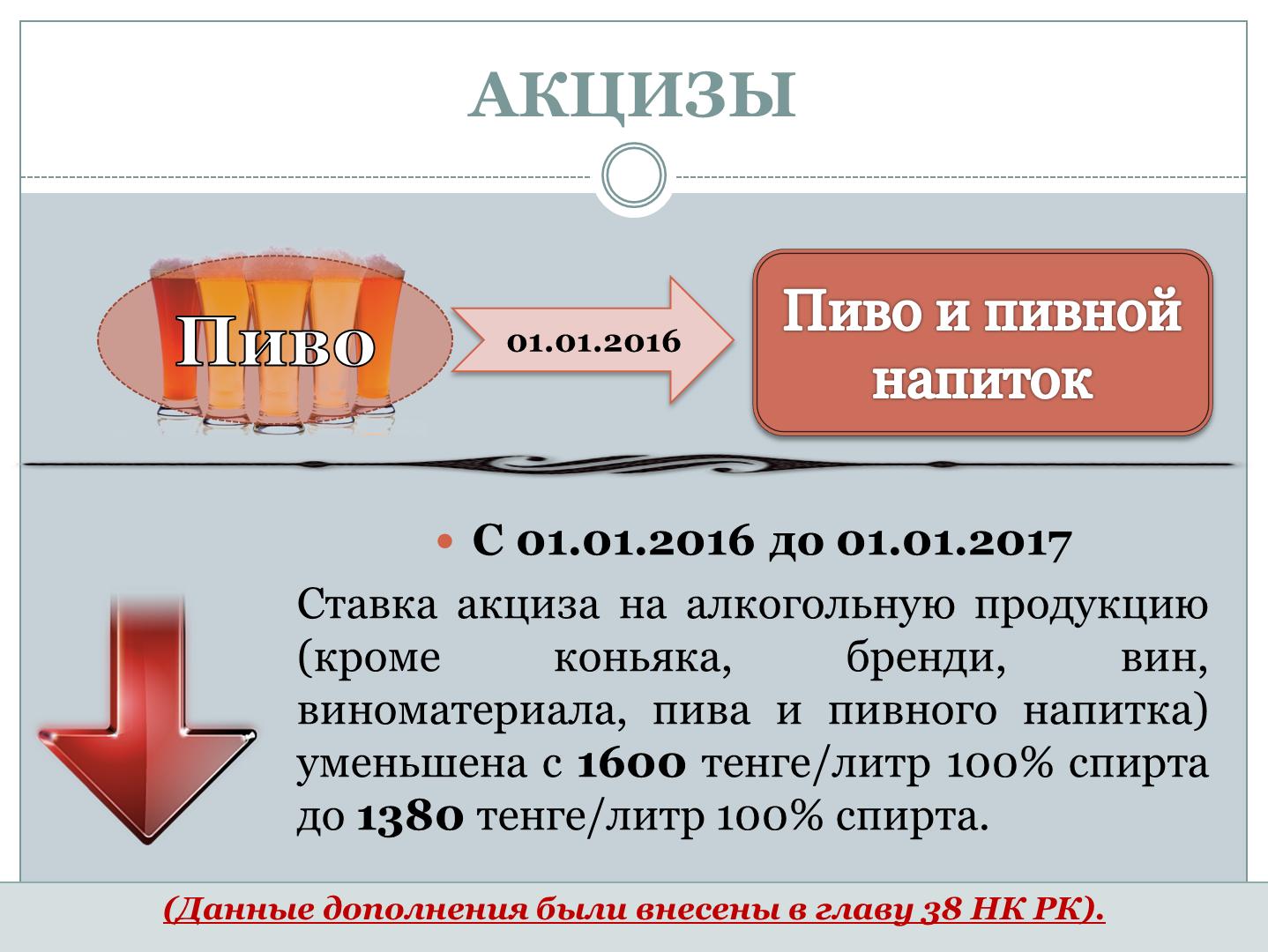

По всему кодексу переименован подакцизный товар «Пиво» на «Пиво и пивной напиток».

Также временно уменьшена ставка акциза на алкогольную продукцию (кроме коньяка, бренди, вин, виноматериала, пива и пивного напитка) с 1600 до 1380 тенге/литр 100% спирта. Но в 2017 году ставка обратно увеличится.

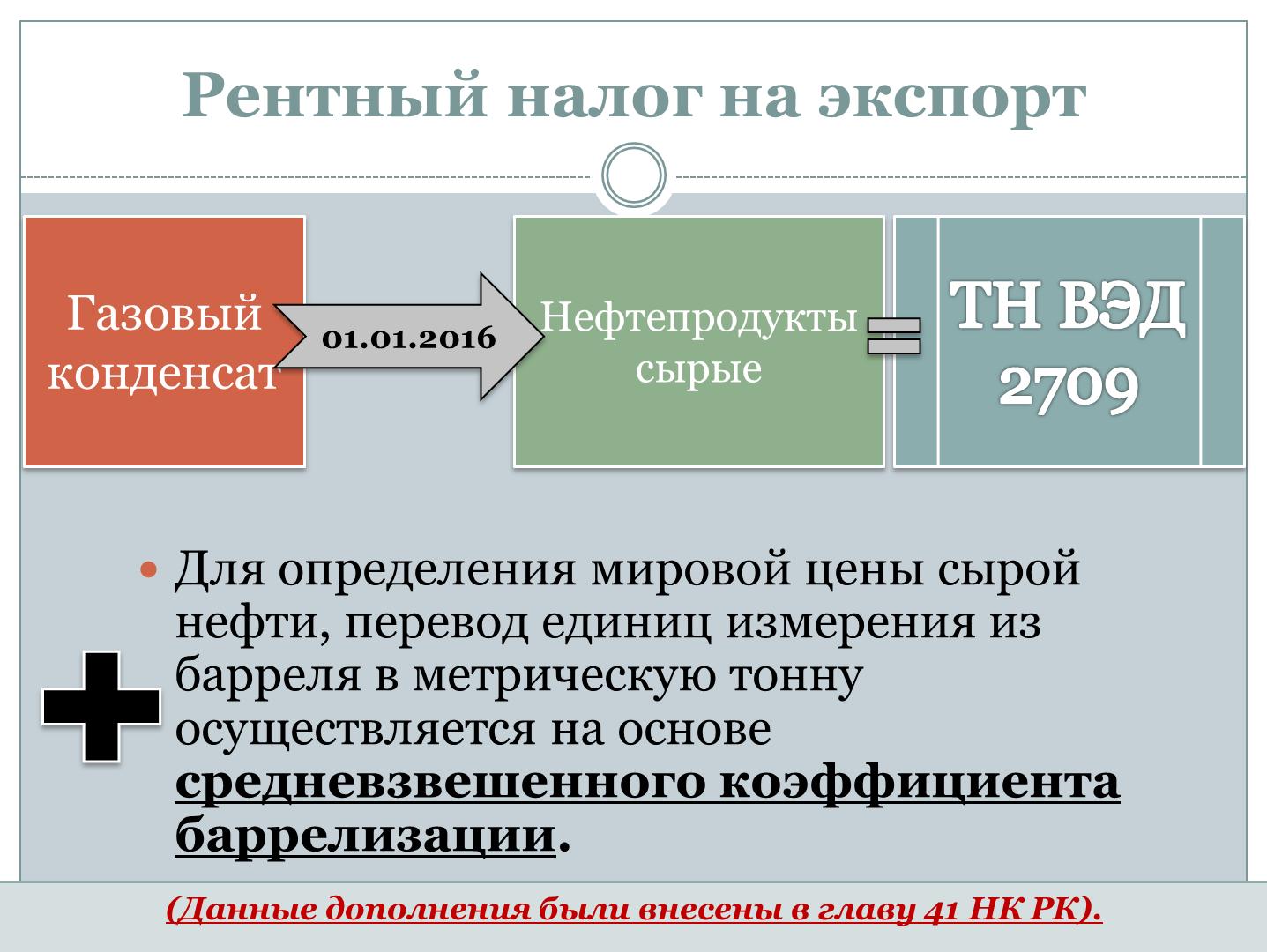

По рентному налогу на экспорт.

Объект налогообложения газовый конденсат заменен на нефтепродукты сырые. Согласно ТН ВЭД (позиция 2709) к сырым нефтепродуктам относятся газовый конденсат и природные продукты, полученные из залежей нефти.

Также добавлено, что при исчислении рентного налога на экспорт, для определения мировой цены сырой нефти, перевод единиц измерения из барреля в метрическую тонну осуществляется на основе средневзвешенного коэффициента баррелизации.

По налогообложению недропользователей.

В части налогообложении недропользователей изменен порядок определения размера подписного бонуса для контрактов по минеральному сырью, общераспространенным полезным ископаемым, подземным водам и лечебным грязям.

Теперь для таких контрактов при расширении контрактной территории, если не утверждены запасы полезных ископаемых, размер подписного бонуса устанавливается в минимальных размерах, т.е. для контрактов по минеральному сырью – 500 МРП, по общераспространенным полезным ископаемым, подземным водам и лечебной грязи – 120 МРП.

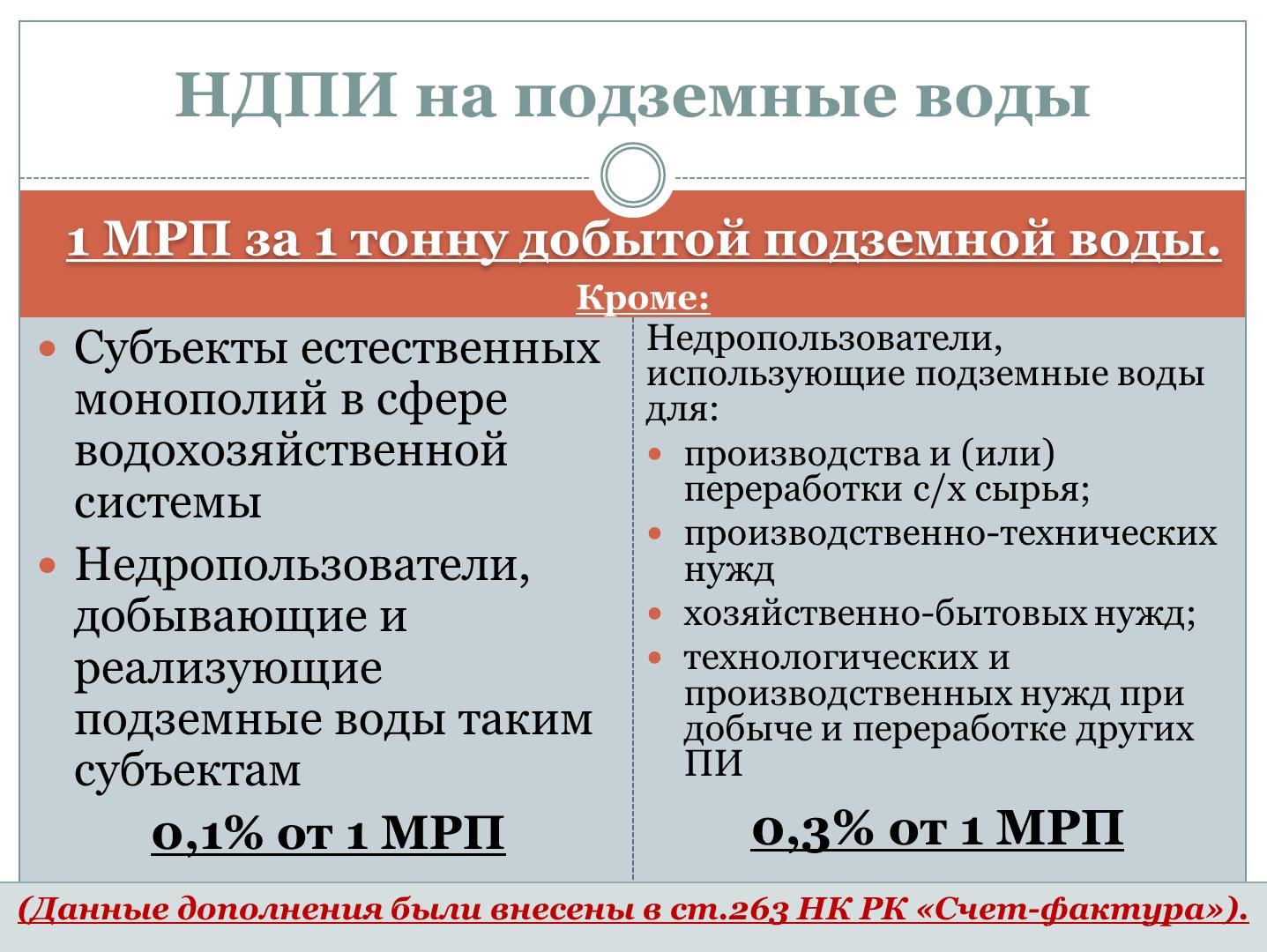

Также были внесены изменения по НДПИ на подземные воды. Если раньше налоговой базой для исчисления НДПИ являлась стоимость объема добытых вод, то теперь - объем добытых подземных вод.

В связи с этим установлена новая ставка в размере 1 МРП за 1 кубический метр добытой подземной воды (1 тонна).

При этом монополисты в сфере водохозяйственной системы, к примеру, как Горводоканал, а также недропользователи, которые добывают и реализуют подземные воды таким субъектам, исчисляют НДПИ в размере 0,1% от 1 МРП за тонну.

А недропользователи, использующие подземные воды:

- для производства и переработки сельскохозяйственного сырья,

- для производственно-технических нужд,

- для хозяйственно-бытовых нужд,

- для технологических и производственных нужд при добыче и переработке других полезных ископаемых,

исчисляют НДПИ в размере 0,3% от 1 МРП за 1 тонну добытой воды.

Это изменение связано с тем, что было очень много случаев, когда компании, добывающие подземные воды, занижали разными способами стоимость добытых вод и уплачивать НДПИ, к примеру, за 1 тонну воды в размере всего 10-30 тенге.

Данные изменения были введены в действие, повторюсь, с 1 января 2016 года и в завершении своего выступления я хотел бы осветить Вас о нескольких изменениях, которые ожидают нас в 2017 году.

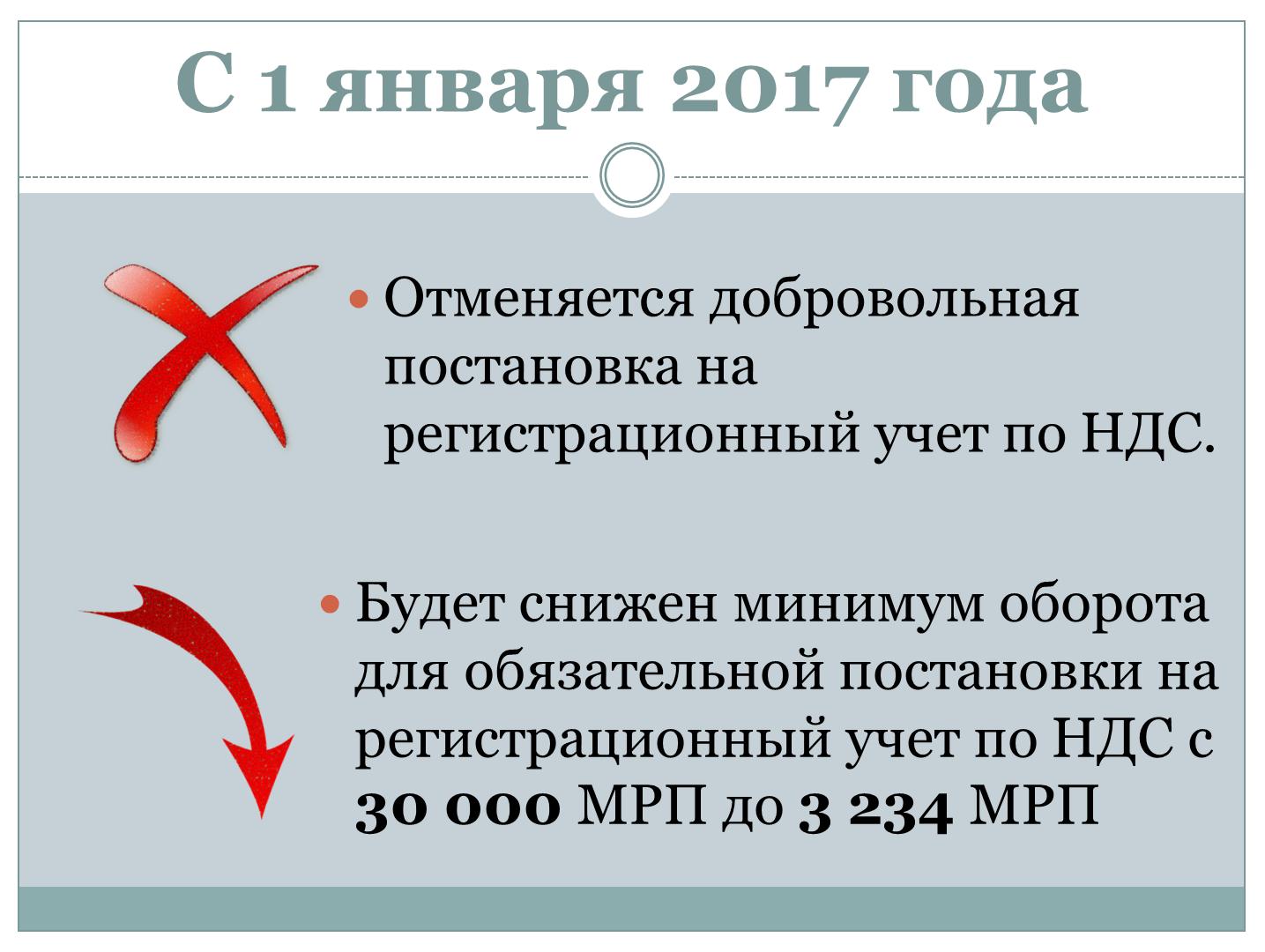

Так, с 1 января 2017 года отменяется добровольная постановка на регистрационный учет по НДС. В связи, с чем будет снижен минимум оборота для обязательной постановки на регистрационный учет по НДС с 30 000 МРП до 3 234 МРП.

И также будут добавлены 2 вида импортируемых товаров, освобождаемые от НДС:

1) автокомпоненты, используемые налогоплательщиком, в рамках соглашения о промышленной сборке моторных транспортных средств.

2) сырье и (или) материалы в рамках инвестиционного контракта.